Carry trade Yên Nhật: Từ "cỗ máy in tiền" thành nỗi ám ảnh của thị trường toàn cầu

Tuy nhiên, cách nó diễn ra nhanh chóng - và cũng tan biến nhanh chóng - đang phơi bày đã phơi bày điểm yếu chết người của thị trường trước một chiến lược đầu tư tưởng chừng như bất khả chiến bại.

Carry trade Yên Nhật - công thức để kiếm "lợi nhuận dễ dàng" đã trở thành cơn ác mộng của nhiều nhà đầu tư. Chiến lược này vốn đơn giản: vay tiền ở Nhật Bản với lãi suất gần như bằng 0, rồi đổ vào các tài sản sinh lời cao như trái phiếu Mexico có lợi suất trên 10%, cổ phiếu Nvidia đang tăng vọt hoặc thậm chí là Bitcoin. Khi đồng Yên liên tục mất giá, chiến lược này càng trở nên hấp dẫn. Khi đồng yên tiếp tục giảm giá, các khoản vay trở nên rẻ hơn để trả nợ, và lợi nhuận càng trở nên lớn hơn.

Nhưng rồi, chỉ trong chớp mắt, mọi thứ sụp đổ. Các nhà đầu tư đồng loạt tháo chạy, kích hoạt một chuỗi phản ứng dây chuyền. Đồng Yên tăng vọt, buộc các trader phải bán tháo tài sản để đáp ứng yêu cầu ký quỹ. Thị trường chứng khoán Nhật Bản chao đảo, chứng kiến đợt bán tháo dữ dội nhất kể từ năm 1987.

"Carry trade yên Nhật vẫn là tâm điểm của mọi biến động trên thị trường lúc này", David Lutz, Giám đốc bộ phận ETFs tại JonesTrading nhận định.

Áp lực đã âm ỉ trong nhiều tuần. Các thị trường mới nổi - thiên đường để thực hiện carry trade Yên Nhật - bắt đầu chững lại. Chỉ số Nasdaq 100 lao dốc từ đỉnh. Lo ngại về chính sách thắt chặt kéo dài của Fed ngày càng tăng.

Và rồi Ngân hàng Trung ương Nhật Bản (BoJ) tăng lãi suất lên 0.25% - vẫn là mức thấp nhất thế giới công nghiệp, nhưng đủ để lay chuyển niềm tin lâu nay rằng tiền Nhật sẽ mãi rẻ như cho.

Mặc dù thị trường đã tạm lắng, cơn địa chấn vừa qua đã đặt ra nhiều câu hỏi lớn. Đòn bẩy tài chính đã tích tụ quanh Nhật Bản đến mức nào khi BoJ vẫn miệt mài bơm tiền bất chấp lạm phát sau đại dịch? Liệu đợt tháo chạy vừa rồi đã kết thúc, hay chỉ là khởi đầu cho một cơn bão lớn hơn?

Câu trả lời không dễ dàng, bởi không ai biết chính xác quy mô thực sự của carry trade. Theo ước tính của GlobalData TS Lombard, có tới 1,100 ngàn tỷ USD đổ vào chiến lược này, với giả định rằng mọi khoản vay nước ngoài tại Nhật kể từ cuối 2022 đều phục vụ carry trade.

Các chuyên gia nhận định khác nhau về tương lai. JPMorgan Chase & Co. cho rằng 3/4 giao dịch carry trade tiền tệ toàn cầu đã được đóng lại. Citigroup lạc quan hơn cho rằng thị trường đã thoát khỏi "vùng nguy hiểm". Ngược lại, BNY vẫn cảnh báo về khả năng tiếp tục tháo gỡ, có thể đẩy tỷ giá USD/JPY xuống 100 - mức giảm hơn 30% so với tuần trước.

"Việc tháo gỡ carry trade có thể còn tiếp diễn, nhưng phần tồi tệ nhất đã qua", Steven Barrow, Trưởng bộ phận chiến lược G10 tại Standard Bank (London) nhận định.

Ven Ram, Chiến lược gia vĩ mô của Bloomberg, cũng đồng tình: "Đồng Yên vẫn đang bị định giá thấp rất sâu. Khi Fed bắt đầu nới lỏng, những giao dịch carry trade còn sót lại sẽ càng bấp bênh. Tuy nhiên, biến cố vừa rồi chỉ giới hạn ở thị trường tài chính, chưa lan sang nền kinh tế thực".

Carry trade không phải là câu chuyện mới. Nó bắt nguồn từ thập niên 1990, khi bong bóng bất động sản Nhật vỡ và BoJ phải hạ lãi suất xuống 0. Giao dịch này thậm chí còn bị các nhà kinh tế tại Quỹ Tiền tệ Quốc tế (IMF) quy kết một phần trách nhiệm trong cuộc khủng hoảng tài chính 2008.

Đến 2016, BoJ còn hạ lãi suất xuống dưới 0, trong khi phần còn lại của thế giới bắt đầu thắt chặt chính sách để đối phó lạm phát hậu đại dịch. Chênh lệch lãi suất ngày càng lớn, biến carry trade thành một canh bạc hấp dẫn.

Hậu quả là dòng tiền đầu cơ ồ ạt chảy ra khỏi Nhật Bản, đẩy đồng Yên xuống đáy trong khi các đồng tiền khác tăng vọt. Tác động rõ nét nhất là ở Mỹ Latinh, nơi có mức lãi suất cao hơn hẳn Mỹ và châu Âu. Năm 2022-2023, đồng Real Brazil và Peso Mexico bứt phá mạnh mẽ, dẫn đầu bảng xếp hạng tiền tệ toàn cầu.

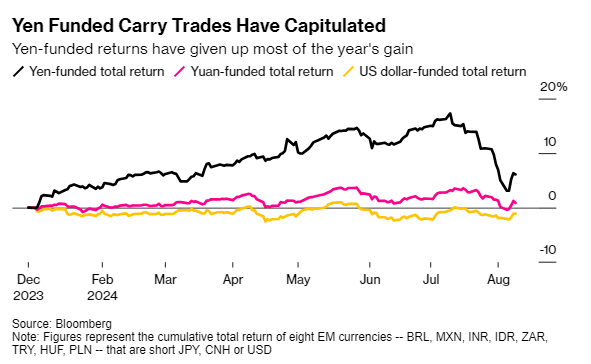

Theo một số ước tính, chiến lược vay Yên - đầu tư Peso Mexico đã mang lại lợi nhuận lên tới 40% chỉ trong năm ngoái. Đầu năm nay, carry trade yên trên một rổ 8 đồng tiền mới nổi vẫn sinh lời 17%.

"Đặt cược vào Peso là một nước đi hiển nhiên vài tháng trước. Nhưng giờ thì không còn nữa", Alejandro Cuadrado, Trưởng bộ phận chiến lược FX toàn cầu và Mỹ Latinh tại Banco Bilbao Vizcaya Argentaria SA (New York) chia sẻ.

Khi đồng Yên bắt đầu hồi phục mạnh từ đáy nhiều thập kỷ, một vòng xoáy mới hình thành. Các nhà đầu tư đổ xô đóng vị thế để chốt lời, đẩy Yên tăng cao hơn nữa. Đà tăng càng mạnh sau khi BoJ tăng lãi suất lần 2 vào ngày 31/07, cộng hưởng với số liệu việc làm Mỹ kém khả quan, khơi dậy lo ngại Fed đã quá chậm trễ trong việc nới lỏng.

Ngày 05/08, khi chỉ số Nikkei sụt 12%, Phó Thống đốc BoJ Shinichi Uchida phải lên tiếng trấn an, cam kết không tăng lãi suất thêm nếu thị trường còn bất ổn. Tình hình tạm lắng, một số quỹ phòng hộ đã giảm bớt đặt cược vào xu hướng tăng của yên.

Diễn biến gần đây có thể tạm thời kiềm chế carry trade, nhưng các chuyên gia dự báo thị trường ngoại hối sẽ còn nhiều biến động trong năm nay.

"Không giao dịch nào kéo dài mãi. Bối cảnh đã thay đổi", Jack McIntyre, Chuyên gia quản lý danh mục cao cấp tại Brandywine Global Investment Management nhận định. "BoJ đã thắt chặt và điều gì đó đã vỡ - trong trường hợp này là carry trade".

Vũ Hạo (Theo Bloomberg)